La minute Eco

So far, so good…

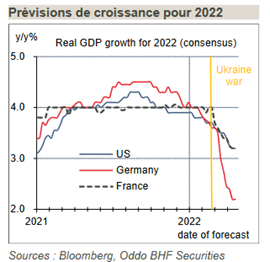

Comme nous l’évoquions dans notre dernière lettre, de nombreux indicateurs semblent montrer de manière de plus en plus certaine le chemin d’une récession des économies occidentales. En effet, la hausse continue et rapide des prix à la consommation, la hausse des taux d’intérêt directeurs attendue pour tenter de lutter contre cette même inflation, l’inversion de la courbe des taux (le taux à 5 ans plus élevé que le taux à 30 ans) vont continuer à freiner la consommation des ménages et l’investissement et à ralentir la croissance.

A court terme, peu de facteurs semblent être en mesure de contrarier ce ralentissement : l’activité reprend lentement en Chine mais les goulots d’étranglement demeurent, l’enlisement de plus en plus probable du conflit en Ukraine va contribuer à maintenir les pénuries alimentaires et enfin, les mesures d’embargo sur la fourniture d’énergie en provenance de Russie, aussi justifiées soit elle, vont rester irréversibles pendant plusieurs années voire décennies.

La minute Marché

Buy-back et Cryptos

Les marchés d’actions ont connu un répit au mois de mai sous l’action d’opérations dites de Buy-Back (rachat d’actions sur les marchés par les sociétés émettrices) et d’un sentiment moins négatif sur les perspectives bénéficiaires des compagnies.

Concernant les rachats d’actions, il semble que les volumes annoncés à la fin du mois de mai soient 3 à 4 fois supérieurs que les semaines précédentes et que le volume des rachats sur les marchés américains depuis le début de l’année (env 430 milliards de dollars) soit plus beaucoup élevé que celui des années 2019 et 2021. Sans surprise, aux Etats Unis, les entreprises du secteur de la Technologie ont été les plus actives, profitant de la forte baisse des valorisations et des trésoreries encore abondantes pour racheter leurs titres à bon compte.

Bien que l’univers des crypto monnaies ne constitue pas, à nos yeux une classe d’actifs, il nous parait important se suivre son actualité.

Si la re-corrélation des cryptos-valeurs et des marchés d’actifs risqués est désormais acté et que l’univers des cryptos n’est plus aussi diversifiant qu’il semblait apparaitre (cf Graph ci-dessous). Le plus préoccupant, avant la régulation de ce type de valeurs, est l’augmentation de la fraude et de la perte de confiance qu’elle peut engendrer (cf les cryptos en 3 minutes). Il est, malgré tout, toujours surprenant de constater l’importance des montants en jeu alors que les investisseurs ne disposent que très peu d’informations sur les « actifs » qu’ils vont « détenir ». Même si le parallèle est hasardeux, ce n’est pas sans rappeler certaines opérations de « crowdfunding » à l’image de celle de Bricks.co (crowdfunding immobilier) qui a dû réécrire à postériori la documentation sur sa levée de fonds.

Selon nous, le monde des crypto-valeurs demeure encore un univers d’investissement aléatoire et sans fondamentaux qui doit être approché avec une extrême prudence.

Graph : Bitcoin et S&P 500

La minute finance Pro/Perso

A la recherche de protection contre l’inflation :

Au regard d’un inflation qui est très élevée et qui devrait le rester pendant quelques temps, les investisseurs sont en recherche de protection contre l’érosion monétaire qui affecte leurs actifs : les trois classes d’actifs pouvant apparaitre résistante à cette érosion sont les actions des sociétés en position de force sur leur marché, les obligations indexées sur l’inflation et les actifs tangibles dont l’immobilier. Les deux dernières classes d’actifs sont cependant sensibles aux taux d’intérêt et les valorisations seraient probablement affectées par une hausse rapide des taux d’intérêt à long terme

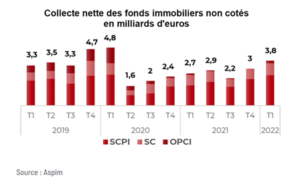

Forte hausse de la collecte des SCPI (Sociétés Civiles de Placement Immobilier)

L’Association française des Sociétés de Placement Immobilier (ASPIM) a publié à la fin du mois d’avril.

Les SCPI ont ainsi collecté 2,6 milliards d’euros, soit 18% de plus qu’au quatrième trimestre 2021. Celles spécialisées dans le bureau ont capté 47% de la collecte nette. Viennent ensuite les diversifiées (23%), puis les « santé et éducation » (18%). Les « commerces » (4%) et résidentiel (3%) ferment la marche. A fin mars, la capitalisation des SCPI atteignait 81,4 milliards d’euros (en hausse de 4%) sur un trimestre.

Les sociétés civiles supports d’unités de compte immobilières ont enregistré pour 973 millions euros de souscriptions nettes au premier trimestre 2022. Un volume en hausse de 20 % par rapport au dernier trimestre 2021 et 14 % par rapport au premier trimestre 2021. Elles ont délivré une performance de 3,86% sur l’ensemble de l’année dernière.